文|仪美尚

日前,深交所官网正式发布了关于终止对北京数聚智连科技股份有限公司(下称“数聚智连”)首次公开发行股票并在创业板上市审核的决定。此举标志着,作为宝洁、欧舒丹、花王、蒂佳婷等知名品牌合作伙伴的数聚智连,IPO计划宣告终止。

这并非孤立事件,而是美妆TP服务领域近年来一连串上市挫折中的最新一环。

回顾过去的半年,美妆行业内多家相关企业,包括毛戈平、蜜思肤、环亚、创尔生物、高浪控股等,均在冲刺IPO的过程中遭遇了挫折,纷纷选择撤回申请。值得注意的是,TP商在这一波撤回潮中占据了较高的比例,这进一步凸显了该领域面临的挑战。

美妆TP商为何纷纷主动撤退?TP商是集体步入了“资本寒冬”,还是在经历一次必要的市场调整与洗牌?

4家TP商主动撤回IPO,盈利不稳是“硬伤”

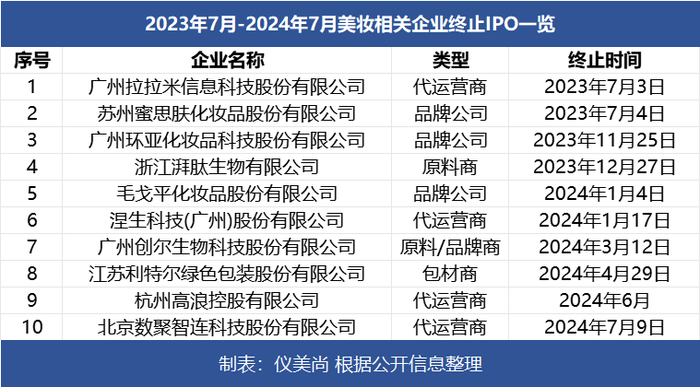

据仪美尚不完全统计,在2023年7月至2024年7月这一年间,有10家美妆相关企业终止了IPO,其中包括4家TP服务商,占比近半数。

业界认为,美妆TP商陷入IPO撤回潮,或存在内外因多方面因素。

从外因来看,近年来美妆行业深受消费降级影响,整体大盘下行。

据国家统计局最新公布的6月社零数据,在有618大促的背景下,当月化妆品类零售总额为405亿元,同比下降14.6%。

聚焦在电商渠道来看,线上流量成本水涨船高。有美妆品牌创始人透露,“ROI从4掉到1.6,在目前的环境里面已经算不错。”还有企业表示,“当前在线上平台,美妆投流比只能做到1:0.8 ”,还有大多在这个数据以下。这意味着,TP商投流基本是赔本赚吆喝。

此外,近年来,资本市场政策的整体收紧,也提高了TP商的IPO门槛。比如核心监管机构显著加强了对IPO流程的审核力度,不仅要对拟上市公司的财务状况进行更为细致的审查,还对其业务模式的成熟度、市场前景以及合规性等多个方面提出更为严格和具体的要求。

Wind显示,今年上半年,IPO撤否项目307家,其中多家头部券商撤回数量均超过20家,撤否率达40%。

从内因来看,TP商自身存在增长乏力的问题。

典型如拉拉米,其招股书显示,从2019年至2021年,其营收稳步增长,分别为7.61亿元、7.84亿元、8.40亿元。然而,在净利润方面却经历了波动。2020年,拉拉米归母净利润同比下滑9.06%至5808.82万元;2021年虽回升至为6017.50万元,但仍未恢复至2019年水平。2022年上半年,拉拉米再次面临“增收不增利”的困境,营收同比增长8.78%,净利润却大幅下降51.47%。

截图来源于拉拉米招股书

数聚智连存在相似问题。其在2019年-2021年,营收分别达到10.80亿元、14.73亿元和17.71亿元,同比增速分别为29.76%、36.42%和20.19%。但同期,其归母扣非净利润分别为4450.79万元、8740.95万元和8598.37万元。可以看出,2020年净利润同比增速高达96.39%,但到2021年,这一数据降至-1.63%。

涅生科技同样在今年出现了业绩大幅下滑。公开资料显示,2023年前三季度,其营收超2亿元,同比下滑12.26%。

除了盈利能力,TP商还存在高度依赖代理品牌的风险。据拉拉米招股书,从2019年至2022年上半年,其前五大品牌的合计主营收入占比持续高企,超过86%,这不仅增加了合作中断的风险,也限制了其业务的多元化和独立性,进而对盈利能力构成了挑战。

此外,作为TP商,投资/代理品牌的业绩下滑、关停也让企业发展受阻。以高浪控股为例,其投资的新锐香氛品牌Scentooze三兔在2023年宣布关店,同年5月,高浪控股退出Scentooze三兔母公司。

此外,高浪控股曾孵化的进口美妆面部护肤TOP3品牌SNP,虽在2017年初完成了本土IPO,但如今市场表现已趋于平淡。另一曾迅速崛起的护肤品牌Sesderma,初期年销数亿,目前天猫旗舰店销量也大幅下滑,除少数明星单品外,多数产品月销仅在100至2000之间。

在资本市场,稳定的营收基础和盈利能力始终是衡量企业投资价值的关键尺度。显然,对于上述美妆TP商来说,盈利不稳是硬伤。

“战略性撤回”?或可从两大维度“补齐短板”针对撤回上市申请的决定,涅生科技在发布《关于撤回向不特定合格投资者公开发行股票并在北京证券交易所上市申请材料的公告》中指出,公司经过深思熟虑,综合考量了当前的经济环境态势、行业监管政策的最新变化以及公司的长远发展规划,决定调整上市时间计划。

有业内人士分析认为,“此举不排除是‘战略性撤回’,后续整改后再重回资本市场。”

不过,内忧外患之下,主动撤回IPO的美妆TP商们该如何整改自救?这个问题或许可以从当前已上市的TP商前辈们身上找到答案。

据近日多家美妆TP商公布的2024年上半年预告业绩,基本都实现了业绩复苏。比如,若羽臣预计净利润为3027万元—3935万元,同比增幅高达34.12%—74.36%;丽人丽妆预计净利润为260万元至312万元,或将实现扭亏为盈;青木科技今年上半年净利润同比增幅超45%。

从财报可以看出,上述实现盈利的TP商近年大多从两大维度发力,降低运营风险,提高盈利能力。

一是多渠道并进,拓宽市场边界。

近年来,不少TP商开始将战略重心向新兴渠道倾斜,以期在新赛道上开辟新蓝海。典型如若羽臣与壹网壹创,不遗余力地加大在抖音、小红书、微信小程序、拼多多等热门平台的投入。

其中,若羽臣已初见成效,其在天猫国内和国际平台的销售收入占比均实现了合理调整并有所下降,而与此同时,其在抖音平台上的业务占比则实现了显著提升,从2022年的7.72%增长至2023年的13.08%。

2023年,水羊股份在淘宝体系内的自营、代销、经销收入遭遇了26.7%的同比下滑,但同期,其通过果断调整策略,关闭低效网店22家,同时在抖音平台新增网店20家,并采用短视频切片合作这一创新模式,实现了资源的高效配置与业务的新增长点。

二是降低对代运营品牌的依赖度,发力自有品牌。

TP商孵化自有品牌已不是新鲜话题。水羊股份旗下自有品牌御泥坊;丽人丽妆旗下玉容初、美壹堂;若羽臣旗下个护家清品牌绽家、香氛品牌悦境安漫等,均已经为后来者打了样。

早在2020年,御泥坊就凭借面膜这一品类,全年霸占天猫面膜榜TOP1;玉容初也曾登上包括天猫精华油类目销售榜TOP12、抖音提亮精华油人气榜TOP1和红书精华油阅读量TOP2等在内的多个榜单。

绽家自上市以来,同样屡次登上内衣洗衣液、织物护理喷雾等多品类TOP榜。2023年财报显示,期内若羽臣整体毛利率为40.24%,而自有品牌毛利率高达62.16%。

或是意识到自身问题所在,已经有待上市的TP商开始变革。上述提及,拉拉米业务高度依赖于前五大品牌。为破解这一困局,拉拉米一方面加大品牌孵化与运营推广的力度,通过培育新品牌和提升现有品牌的市场份额,努力降低对少数品牌的过度依赖;另一方面,拉拉米还致力于全渠道布局,不仅深耕线上市场,还大力拓展线下渠道,以期构建更加完善的销售网络和服务体系,进一步提升公司的市场竞争力。

经过“自救”后的美妆TP商重新站上资本市场,或指日可待。

-leyu·乐鱼(中国)体育官方网站